В Липецкой области основы финансовой грамотности начали преподавать в школах

В пресс-службе Центробанка России рассказали, что преподавание этой дисциплины организовано уже во многих регионах страны

Незнание элементарных правил обращения с финансами может привести к довольно серьезным последствиям. Мало кто задумывается, а ведь такие необязательные траты, как внеплановый поход в кафе, приводят к потерям до 40–50 тыс. рублей в год. А сколько еще таких «невидимых» покупок мы совершаем и сколько могли бы сэкономить?

Ответить на эти вопросы поможет умелое планирование собственного бюджета. Этот навык становится обязательным для любого современного человека, чтобы избежать внезапных «финансовых ям».

С целью повышения финансовой грамотности населения около полутора лет назад по инициативе Банка России был подготовлен учебно-методический комплект «Основы финансовой грамотности», в который вошли учебник, рабочая тетрадь и методическое пособие для учителя.

«Комплект одобрен Минобрнауки России и рекомендован школам, где начато преподавание финансовой грамотности. Пилотное преподавание финансовой грамотности идет в 72-х регионах страны, к концу 2017 года количество пилотных участников увеличится до 500 школ во всех субъектах РФ», – рассказали в пресс-службе ЦБ РФ изданию NashGorod.ru. Модуль по изучению основ финансовой грамотности включен в предмет «Обществознание» предметной области «Общественно-научные предметы» примерных основных общеобразовательных программ основного и среднего общего образования (5–9, 10–11 классы).

В Липецкой области тоже есть школа, в которой преподают «Основы финансовой грамотности». Учитель, заместитель директора по учебно-воспитательной работе школы № 3 города Лебедянь Липецкой области Надежда Захарова сообщила, что с этим предметом дети их учебного заведения уже знакомы.

– Мы узнали об этой программе совершенно случайно. У нас она реализуется в рамках внеурочной деятельности. Занимаются 5-е, 6-е, 7-е классы. Учебники и рабочие тетради «Основы финансовой грамотности» нам подарили, по ним и работаем. А с 8–11 классами проводим онлайн-уроки по той же теме. Если говорить о самых интересных темах, то ребят захватывает тема личного финансового планирования. Также они активно принимают участие в бизнес-играх и финансовых играх. Программа начинается с вопроса «Что такое деньги?». Мы изучаем банкноты, я приношу свои личные коллекции старинных монет и купюр. Это вызывает восторг у детей, – рассказывает Надежда Захарова.

Затем школьники изучают семейный бюджет. Учатся планировать расходы на питание, одежду, понимать, что такое расходы на коммунальные услуги и так далее. Педагоги учат детей думать, как оптимизировать расходы. Так как у школьников есть только карманные деньги, они учатся грамотно распоряжаться ими.

– Разбираем, как накопить на ролики или скутер. Это помогает освоить основы планирования. Кто-то уже думает о том, как зарабатывать и с какого возраста это возможно. Изучаем вопрос заработной платы, учимся понимать, что такое пенсия, из чего она складывается, и думаем, как приумножить свои накопления. А здесь уже изучаем виды накоплений, размышляем, как не ошибиться в выборе банка. Говорим как о вкладах, так и о кредитах. В том числе рассматриваем вопрос и микрофинансовых организаций. Все это позволяет развивать практические навыки составления бюджета,– продолжает Надежда Захарова.

Пресс-служба ЦБ РФ сообщает, что при поддержке Банка России в Академии повышения квалификации работников образования Минобрнауки России также был создан обучающий курс, который прослушали уже более 300 методистов и тьюторов. А это значит, что количество слушателей программы будет расти. Разработанную программу повышения финансовой грамотности в долгосрочной перспективе планируется запустить во всех школах России.

Раньше финансовой грамотности учили только в вузах, но в современных реалиях, когда кредиты стали доступны практически любому человеку, неумение управлять собственными тратами может обернуться серьезными последствиями. И если даже дети осваивают такие знания, то взрослым вести себя безрассудно просто недопустимо.

Сейчас любой человек должен уметь подсчитать свои доходы и расходы. Причем одного умения мало, необходимо заниматься этим постоянно. Это позволит увидеть, не тратите ли вы больше, чем зарабатываете, и в случае необходимости изменить ситуацию. Стоит также помнить, что обзаводиться кредитом без финансовой «подушки безопасности» просто неразумно, как и брать кредиты на сумму более 20–30% от собственных ежемесячных доходов.

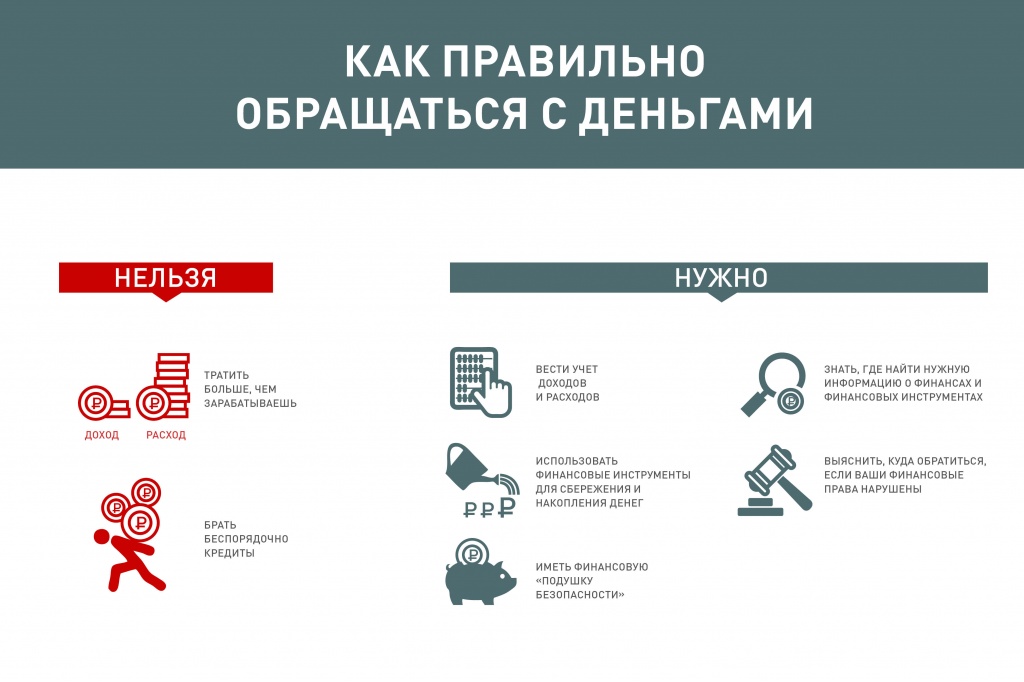

Правила для взрослых

- вести учет доходов и расходов;

- не тратить больше, чем зарабатываешь;

- не брать беспорядочно кредиты;

- использовать финансовые инструменты для сбережения и накопления денег;

- иметь финансовую «подушку безопасности»;

- знать, где найти нужную информацию о финансах и финансовых инструментах;

- выяснить, куда стоит обратиться, если ваши финансовые права нарушены

Начните считать свои деньги

По статистике фонда «Общественное мнение» примерно 10% россиян вообще не утруждают себя подсчетом собственных доходов и расходов. И в момент, когда принимают решение о покупке той или иной вещи, руководствуются просто наличием или отсутствием необходимой суммы в кошельке, не задумываясь о будущем.

В той или иной степени подобное поведение свойственно многим. Согласитесь, мы довольно часто слышим или сами произносим: «Непонятно, куда утекли деньги». При этом забываем про пару чашек «эспрессо» раз в неделю, незапланированный ужин в ресторане или внезапную встречу со старыми друзьями и вечер в их компании в кино, а также «выгодную» распродажу, когда вы не планировали, но все равно обновили гардероб. По подсчетам специалистов, какими бы ни были ваши доходы, без особого ущемления себя в удовольствиях в год можно сэкономить приличную сумму – от 20 до 40 тыс. рублей, а то и больше.

Поможет это сделать планирование доходов и расходов. Начать стоит с пристального изучения «невидимых» трат. Очень удобно использовать приложения для смартфона. Тем более сейчас таких очень много, как для Android, так и для iOS. Начните с изучения этой темы на сайте ЦБ, где представлены наиболее распространенные решения. А когда вы увидите траты, которые раньше были незаметны, сможете определить, от чего стоит отказаться.

Кстати, по данным Агентства финансовых исследований, ведут подобный учет только 42% россиян и всего 16% постоянно откладывают деньги. Как сообщает Росстат, по данным за I квартал 2017 года, траты граждан распределяются так: 57% – на продукты, транспорт и услуги ЖКХ, 43% – остальные расходы: одежда, мебель, бытовая техника, лекарства, развлечения и другое.

Держите финансовую документацию в порядке

Чаще всего финансовые трудности люди создают себе сами, поддаваясь эмоциональным порывам и тратя больше, чем могут себе позволить. А потом возникают сложности от «нет денег до получки» до невозврата по кредитам и займам.

Однако финансовая система также неидеальна, и в ней могут возникать ошибки. Чтобы обезопасить себя от них, стоит внимательно относиться ко всем документам, выданным банком. Сохраняйте чеки, кассовые ордера. А если долг погашен, не забудьте взять об этом справку в финансовом учреждении. Внимательно относитесь и к работе с банковскими картами.

Например, жительница Липецка Ксения В. усвоила этот урок, заплатив за него собственными деньгами.

– В 2007 году я окончила учебу в вузе и устроилась на работу. Как только появились первые доходы, приобрела в кредит профессиональный фотоаппарат. А потом мне выдали и кредитную карту в том же банке. Картой я пользовалась около года, но, когда узнала, что 90% моего ежемесячного платежа уходит на погашение процентов и долг почти не уменьшается, решила закрыть карту полностью. Я внесла всю необходимую сумму, отключила все услуги, в том числе смс-оповещение. Сотрудники банка заверили меня, что кредит закрыт. А через 3 года с моей зарплатной карты судебные приставы сняли более 7000 рублей. Меня возмутил этот факт. Стала разбираться, и выяснилось, что все эти годы та старая кредитная карта не была закрыта. И за годовое обслуживание с меня списывали деньги, сначала по 300 рублей, а потом и по 600. А так как я карту не пополняла, думая, что долга нет, набежали и пени, и проценты. Больше всего меня поразило, что сотрудники банка не пытались со мной связаться, а просто списали с меня сумму в погашение долга через судебных приставов. И доказать, что карта была закрыта, я не могла. Соответствующую справку мне выдали уже после, вот только деньги не вернули.

Если бы Ксения взяла справку о том, что кредит погашен и карта закрыта, то таких сложностей у нее бы не возникло. Принцип простой: выплатили кредит – возьмите в банке справку об этом и храните ее не менее 3 лет.

Привычка хранить финансовые документы поможет вам и в том случае, если банк, где вы держали вклад, потерял лицензию. Порой бывает, что недобросовестные банкиры просто не хранят информацию обо всех вкладах граждан в своей базе данных. И в случае отзыва лицензии про таких вкладчиков «забывают». Если и вы не сможете подтвердить факт вклада, то потеряете страховую выплату.

Учитесь копить деньги

Очень распространенная ошибка жителей нашей страны – не иметь сбережений. Многие привыкли жить от зарплаты до зарплаты, тратя все, что заработали. Однако жизнь порой преподносит нам неприятные сюрпризы в виде болезни, увольнения или других сложностей, которые влекут за собой непредвиденные расходы. Финансисты считают, что резервный фонд должен быть у каждого. И рекомендуют тем, у кого его нет, обязательно сформировать.

Приучать себя копить средства можно с 5–10% от ежемесячного дохода. Могут помочь все те же приложения на смартфоне, которые напомнят о том, что нужно отложить часть суммы. А в некоторых банках даже есть специальная услуга, подключив которую, вы сможете автоматически отправлять часть зарплаты на специальный депозитарный счет. Это позволит не только сохранить средства, но и защитить их от инфляции. Если такой услуги в банке нет, вы можете отправлять часть денег на счет самостоятельно.

При выборе кредитного учреждения не забудьте проверить его на сайте Банка России. Он должен быть в списке участников системы обязательного страхования вкладов. Именно эти банки имеют право привлекать вклады населения. Также обратите внимание, что слишком высокий процент по вкладу в том или ином банке (заметно выше того, что предлагают в среднем на рынке) может сигнализировать о том, что у банка финансовые трудности и он стремится ликвидировать их за счет срочного привлечения вкладчиков.

Учите своих детей финансовой грамотности

Прививать привычки грамотного обращения с собственными средствами стоит с детства, уверены экономисты, и психологи. В российских семьях до сих пор родители порой скрывают от детей финансовое состояние семьи, а тема денег становится запретной.

Однако, не получая ответов на свои вопросы, у ребенка формируется искаженное представление о деньгах, дополняемое домыслами и заблуждениями. Все это может «аукнуться» во взрослом возрасте. Наверняка каждый встречал людей с догматизированными представлениями о деньгах: «Честным трудом много не заработать», «кредиты всегда разоряют», «деньги – зло». Между тем человек, умеющий использовать финансовые инструменты, будет успешен в современном мире.

Привить детям навыки работы с личными финансами могут не только в школе, но и в семье. Уже с 7–8 лет ребенок должен понимать, что деньги – это ресурс, однако ресурс ограниченный. Использовать его стоит взвешенно и спокойно. Понять это ребенок сможет, если вы будете объяснять ему элементарные правила обращения с доходами и расходами. Стоит прислушаться и к советам профессиональных педагогов, которые можно найти на специализированных сайтах.

Чем выше доходность, тем выше риск

После освоения навыков финансовой грамотности и формирования «подушки безопасности» может возникнуть желание заставить свои сбережения работать – куда-нибудь инвестировать. К этому вопросу нужно подходить очень взвешенно.

Специалисты отмечают, что на рынке сейчас существуют весьма прибыльные финансовые инструменты. Однако нужно помнить, что доходность связана с риском. Принцип «выше доходность – выше риск» распространяется не только на банковские вклады, но и на ценные бумаги, которые активно используют современные инвесторы. Если у вас нет специального образования и опыта инвестирования, лучше обратиться в финансовую компанию. Организация возьмет процент за управление вашими активами на финансовом рынке, но сделает это более профессионально, чем любой начинающий инвестор.

Также обязательно ознакомьтесь с правилами для начинающего инвестора.